Het arrangement Economie - Hoofdstuk Inkomen en Samenleving is gemaakt met Wikiwijs van Kennisnet. Wikiwijs is hét onderwijsplatform waar je leermiddelen zoekt, maakt en deelt.

- Auteur

- Laatst gewijzigd

- 20-01-2020 16:19:54

- Licentie

-

Dit lesmateriaal is gepubliceerd onder de Creative Commons Naamsvermelding 4.0 Internationale licentie. Dit houdt in dat je onder de voorwaarde van naamsvermelding vrij bent om:

- het werk te delen - te kopiëren, te verspreiden en door te geven via elk medium of bestandsformaat

- het werk te bewerken - te remixen, te veranderen en afgeleide werken te maken

- voor alle doeleinden, inclusief commerciële doeleinden.

Meer informatie over de CC Naamsvermelding 4.0 Internationale licentie.

Aanvullende informatie over dit lesmateriaal

Van dit lesmateriaal is de volgende aanvullende informatie beschikbaar:

- Toelichting

- Economie - Hoofdstuk Samenleving 4 Havo

- Eindgebruiker

- leerling/student

- Moeilijkheidsgraad

- gemiddeld

- Trefwoorden

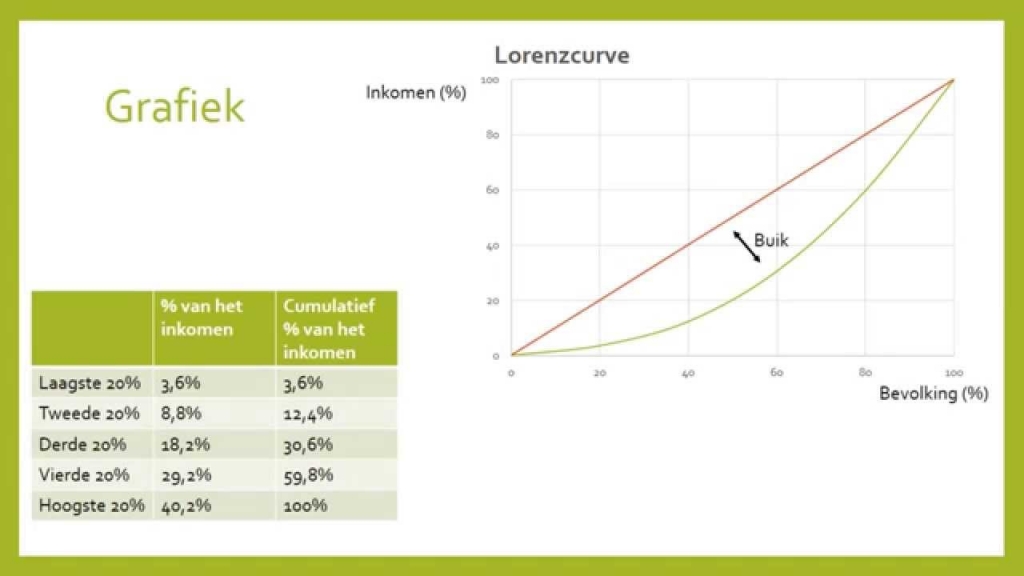

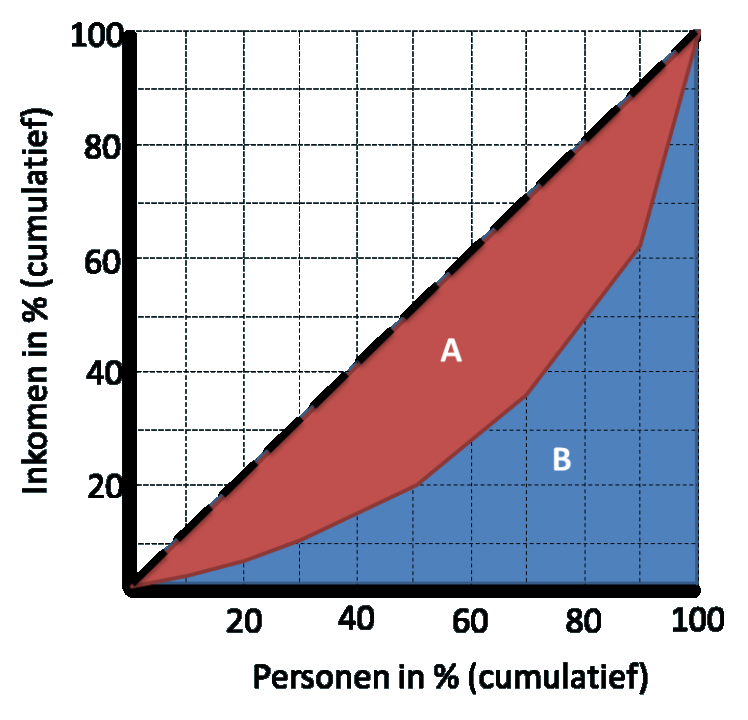

- burgerschap, erven, gini-coefficient, inkomen, lorenzcurve, samenleving, schenken

Bronnen

| Bron | Type |

|---|---|

|

Hoeveel stijgt ons inkomen? https://www.youtube.com/watch?v=-t95QZZC70E |

Video |

|

Uitleg over de productiefactoren https://www.youtube.com/watch?v=DK8Mg_L1x70 |

Video |

|

Uitleg over de Lorenzcurve https://www.youtube.com/watch?v=PSyy5miodjw |

Video |

|

Steeds meer jonge ondernemers https://www.youtube.com/watch?v=suvQ2Zr6kPw |

Video |

|

Hoe bedenk je een goed bedrijfsidee? https://www.youtube.com/watch?v=fgVb6jAbEsY&t=4s |

Video |

|

Een gat in de markt? https://www.youtube.com/watch?v=OBzfqdZNxig |

Video |

|

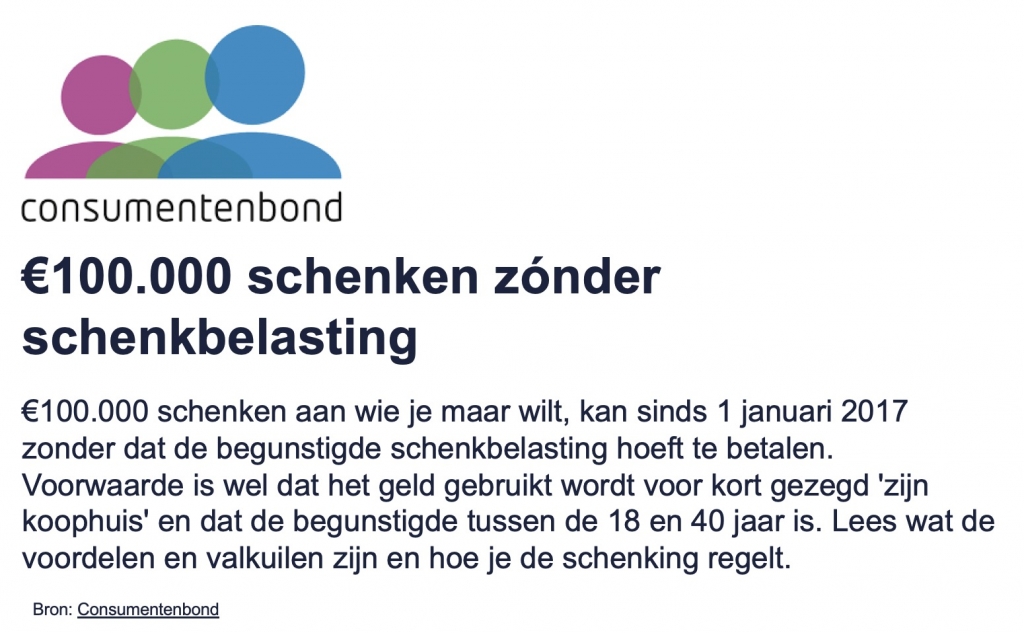

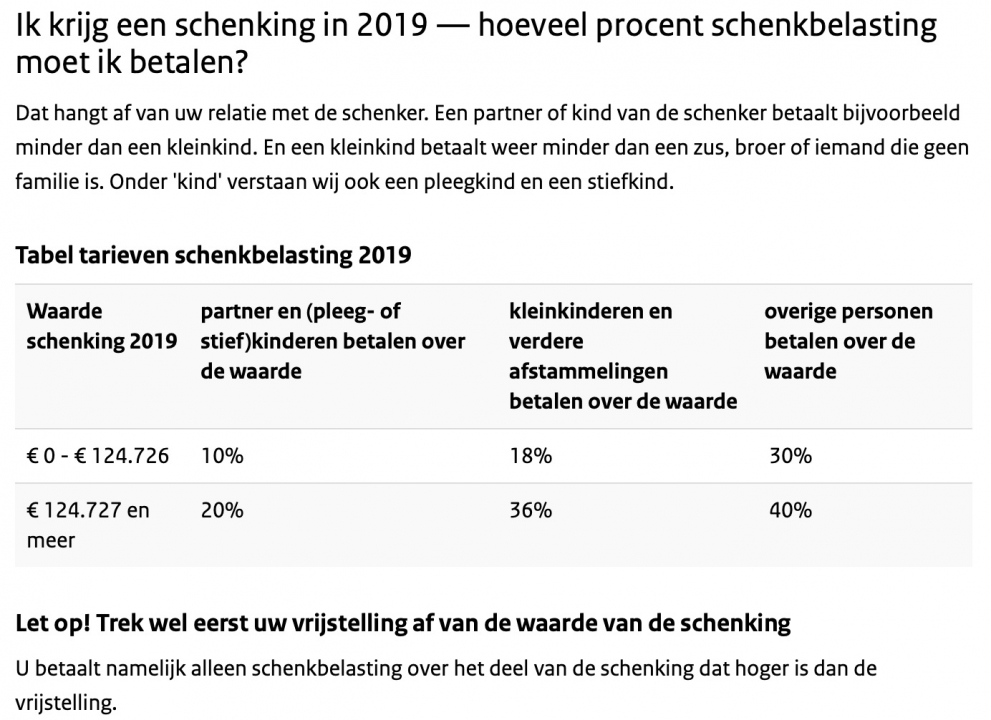

Video over belastingvrije schenking https://www.youtube.com/watch?v=PcwKu2Tf5cQ |

Video |

|

Uitsluitingsclausule bij huwelijk in gemeenschap van goederen https://www.youtube.com/watch?v=hODWpMsYGU8 |

Video |

|

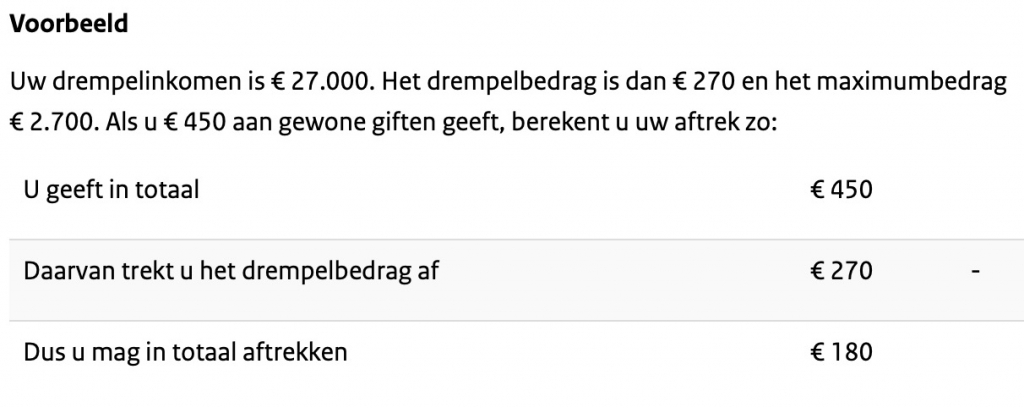

Giften aan ANBI https://www.youtube.com/watch?v=L8ExpIgiHR4 |

Video |