Het arrangement Opdracht: Hypotheek - h45 is gemaakt met Wikiwijs van Kennisnet. Wikiwijs is hét onderwijsplatform waar je leermiddelen zoekt, maakt en deelt.

- Auteur

- Laatst gewijzigd

- 21-01-2025 20:26:48

- Licentie

-

Dit lesmateriaal is gepubliceerd onder de Creative Commons Naamsvermelding-GelijkDelen 4.0 Internationale licentie. Dit houdt in dat je onder de voorwaarde van naamsvermelding en publicatie onder dezelfde licentie vrij bent om:

- het werk te delen - te kopiëren, te verspreiden en door te geven via elk medium of bestandsformaat

- het werk te bewerken - te remixen, te veranderen en afgeleide werken te maken

- voor alle doeleinden, inclusief commerciële doeleinden.

Meer informatie over de CC Naamsvermelding-GelijkDelen 4.0 Internationale licentie.

Aanvullende informatie over dit lesmateriaal

Van dit lesmateriaal is de volgende aanvullende informatie beschikbaar:

- Toelichting

- Deze opdracht hoort bij het thema 'Ruilen over tijd', en is onderdeel van de arrangeerbare leerlijn van de Stercollecties voor economie h45. De opdracht begint met een intro, daarna komt er een stuk tekst over wat je straks kan na deze opdracht (de leerdoelen) en vervolgens komt er een uitleg wat je gaat doen. Eerst komt er een opdracht over sparen, lenen, hypotheek en belastingstelsel. De opdracht bestaat uit een onderzoeksvraag, drie stappen met bijbehorende opdrachten, een eindproduct, een toets en een reflectie. In deze opdracht geef je antwoord op de volgende onderzoeksvraag: Welke (economische) factoren bepalen of de aankoop van een eigen huis een betere investering is dan sparen bij een bank? De onderzoekvraag is onderverdeeld in meerdere deelvragen. Belangrijke onderwerpen zijn: hypotheekrente, huizenprijzen, inflatie en het aanbod van huizen op de woningmarkt. Bij de eerste stap ga je samen met een klasgenoot nadenken over de invloed van de inflatie op de reële stijging van de huizenprijzen en op de reële hypotheekschuld. Bij stap 2 ga je samen met een klasgenoot nadenken over de hypotheekrenteaftrek. Bij stap 3 ga je als eindproduct een tabel/schema maken waarin jullie een aantal factoren op een rijtje zetten die van invloed zijn op de vraag naar huizen op de woningmarkt. Ter afsluiting is er een toets over sparen, lenen, hypotheek en het belastingstelsel. Na de toets wordt er nog een keer teruggekeken naar de opdracht, dus hoe ging het?

- Leerniveau

- HAVO 4; HAVO 5;

- Leerinhoud en doelen

- Sparen en investeren; Inflatie; Ruilen over de tijd; Economie; Intertemporele ruil;

- Eindgebruiker

- leerling/student

- Moeilijkheidsgraad

- gemiddeld

- Studiebelasting

- 4 uur 30 minuten

- Trefwoorden

- arrangeerbaar, economie, h45, hypotheek, hypotheekrente, hypotheekrenteaftrek, inflatie, ruilen over tijd, sparen, stercollectie

Bekijk de volgende uitspraken:

Bekijk de volgende uitspraken: Concept E: Ruilen over tijd

Concept E: Ruilen over tijd

Benodigdheden

Benodigdheden Bestudeer het volgende Kennisbankitem.

Bestudeer het volgende Kennisbankitem.

Hoofdvraag:

Hoofdvraag: Een eigen huis als spaarvarken

Een eigen huis als spaarvarken Bekijk de onderstaande filmpjes over de hypotheekrenteaftrek.

Bekijk de onderstaande filmpjes over de hypotheekrenteaftrek. Maak nu een tabel/schema waarin jullie een aantal factoren op een rijtje zetten die van invloed zijn op de vraag naar huizen op de woningmarkt.

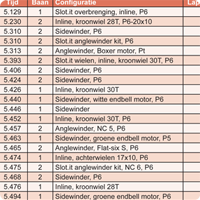

Maak nu een tabel/schema waarin jullie een aantal factoren op een rijtje zetten die van invloed zijn op de vraag naar huizen op de woningmarkt.

Kan ik wat ik moet kunnen?

Kan ik wat ik moet kunnen?